令和6年度特別区民税・都民税(個人住民税)における定額減税について

賃金上昇が物価高に追いついていない国民の負担を軽減するための一時的な措置として、令和6年分の所得税および令和6年度特別区民税・都民税(個人住民税)に対し、特別税額控除(以下「定額減税」という)が実施されます。

(注釈)所得税の定額減税に関しては「国税庁のホームページ(外部サイトへリンク)(別ウィンドウで開きます)」をご覧ください。

(注釈)定額減税や給付金をかたった不審な電話、ショートメッセージやメールにご注意ください。

定額減税の対象となる方

令和6年度個人住民税に係る合計所得金額が1,805万円以下の納税義務者

(給与収入のみの方の場合は給与収入2,000万円以下の納税義務者(子ども・特別障害者等を有する者等の所得金額調整控除の適用を受ける方は、2,015万円以下))

(注釈)均等割のみ課税される納税義務者は定額減税の対象外となります。

定額減税額

次の合計額が減税されます。

- 納税義務者(本人):1万円

- 控除対象配偶者(注釈1)(注釈2)(国外居住者を除く):1万円

- 扶養親族(注釈3)(国外居住者を除く):1人につき1万円

(注釈1)控除対象配偶者とは、同一生計配偶者(本人と生計を一にする配偶者で、前年中の合計所得金額が48万円以下の方)のうち、本人の前年の合計所得金額が1,000万円以下である場合の配偶者をいいます。

(注釈2)控除対象配偶者以外の同一生計配偶者の方がいる場合は、令和7年度の個人住民税において定額減税が行われます。

(注釈3)扶養親族とは、本人と生計を一にする親族(配偶者・事業専従者を除く)で、前年中の合計所得金額が48万円以下の方をいいます。

計算例(控除対象配偶者および扶養親族2人(内1人は国外居住)の場合)

定額減税額=本人10,000円+配偶者10,000円+扶養親族1人×10,000円=30,000円

定額減税額の適用方法

個人住民税は均等割額(森林環境税も併せて徴収)と所得割額からなっており、定額減税額の特別控除は所得割額に適用されます。

また、定額減税の特別控除は、寄附金税額控除、住宅ローン控除等、他の税額控除の額を控除した後の所得割額に適用されます。

納税義務者本人が均等割のみの課税の場合は、定額減税の対象にはなりません。

なお、定額減税額を控除しきれない場合は、控除しきれなかった金額について別途給付金(調整給付)が支給されます。給付金の詳細は『内閣官房ホームページ「新たな経済に向けた給付金・定額減税一体措置」(外部サイトへリンク)(別ウィンドウで開きます)』をご覧ください。

定額減税の実施方法

定額減税は、個人住民税の納付していただく方法によって、実施方法が異なります。具体的には以下のとおりです。ただし、均等割額及び森林環境税額からは定額減税額を控除しないため、ご負担いただく税額が残る場合があります。

(注釈)徴収方法や住民税の算出基礎となる資料(給与支払報告書、確定申告書、特別区民税・都民税申告書、公的年金等支払報告書)の提出・到着時期によって減額の適用方法が異なります。

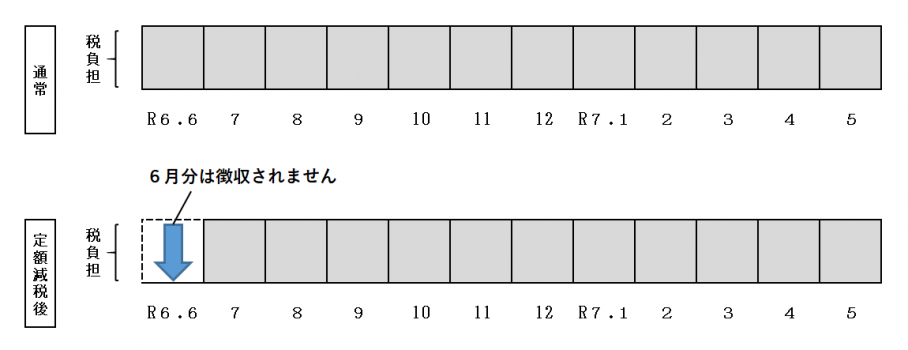

給与所得からの特別徴収(天引き)の場合

令和6年6月分は徴収せず、定額減税後の税額を令和6年7月分から令和7年5月分までの11か月に分割して徴収します。

(注釈)減税により所得割額が0円となる場合は、令和6年7月分に均等割額をまとめて徴収します。

(注釈)特別徴収税額の決定・変更通知書は、定額減税の対象か否かにかかわらず、全従業員分について、例年通り5月中旬にお送りします。

(注釈)定額減税が適用されない方については、通常どおり令和6年6月分から令和7年5月分までの12か月で徴収します。

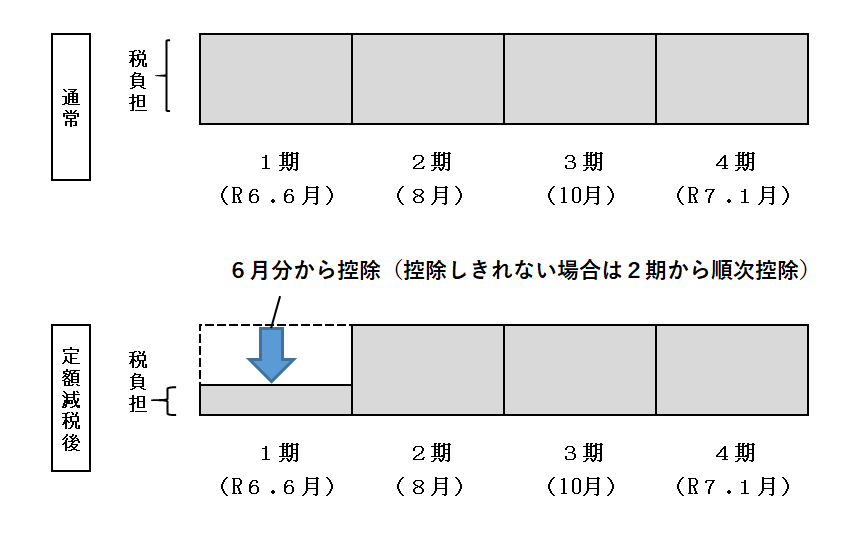

普通徴収(個人納付)の場合

定額減税前の税額をもとに算出した第1期分(令和6年6月分)の税額から控除し、第1期分から控除しきれない場合は、第2期分(令和6年8月分)以降の税額から順次控除します。

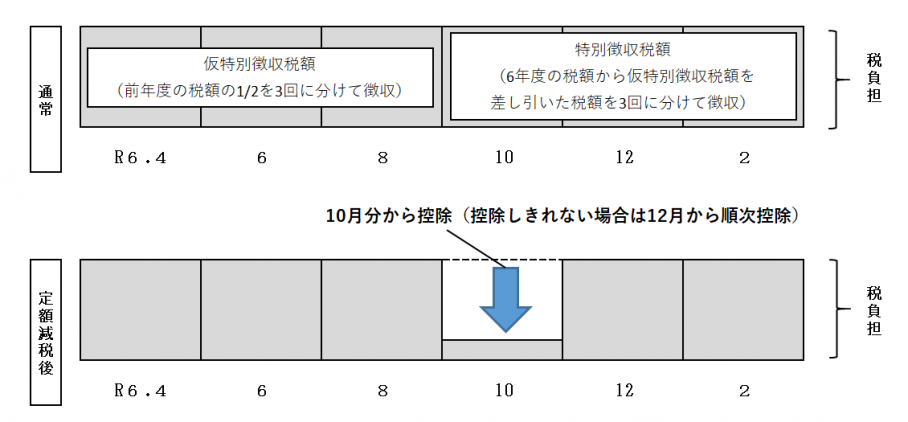

公的年金等からの特別徴収(天引き)の場合

定額減税前の税額をもとに算出した令和6年10月分の税額から控除し、控除しきれない場合は、令和6年12月分以降の税額から順次控除します。

(注釈)令和6年度から新たに年金特別徴収が開始される場合は、第1期分(令和6年6月分)および第2期分(令和6年8月分)は普通徴収の方法による減税を実施し、控除しきれない場合は、令和6年10月分以降の特別徴収税額から順次控除します。

注意事項

次の算定の基礎となる令和6年度の所得割額は定額減税控除前の所得割額で計算を行うため、定額減税の影響はありません。

- ふるさと納税の特例控除額の控除限度額

- 年金特別徴収の翌年度仮徴収税額(令和7年4月、6月、8月)

お問い合わせ先

より良いウェブサイトにするためにみなさまのご意見をお聞かせください